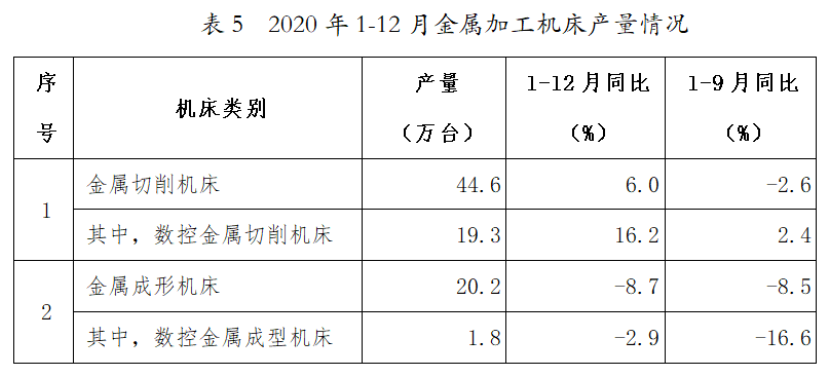

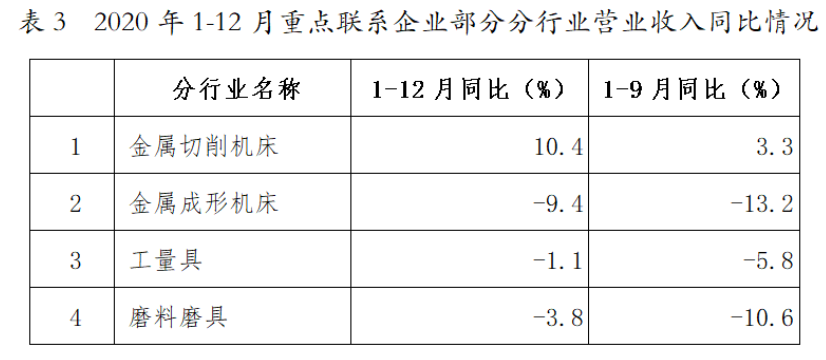

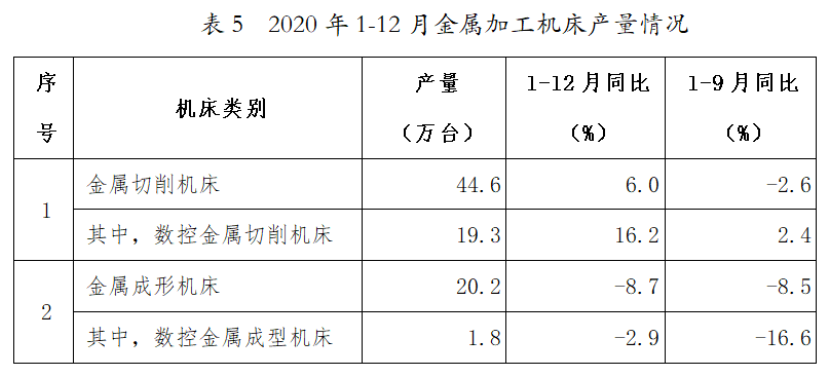

根据国统局规上企业统计数据,2020年1-12月机床工具行业亏损企业829家,亏损面为14.5%,比1-9月收窄5.6个百分点。其中,金属切削机床行业亏损面最大,为19.3%,比1-9月收窄6.2个百分点;金属成形机床行业亏损面为18.1%,比1-9月收窄8.5个百分点;工量具及量仪行业亏损面为10.6%,比1-9月收窄4.4个百分点;磨料磨具行业亏损面为13.9%,比1-9月收窄5.1个百分点。以上各分行业亏损面均比2020年1-9月明显收窄。4. 金属切削机床和金属成形机床产量根据国统局规上企业统计数据,2020年1-12月累计金属加工机床产量情况详见表5。由表中数据可见,2020年1-12月金属切削机床产量同比明显高于上年,且比1-9月产量同比有较大幅度上升。其中数控金属切削机床同比上升更为明显;但同期金属成形机床产量同比与1-9月时近似,仍有较大幅度降低。其中数控金属成形机床产量同比较1-9月时降幅缩窄明显。

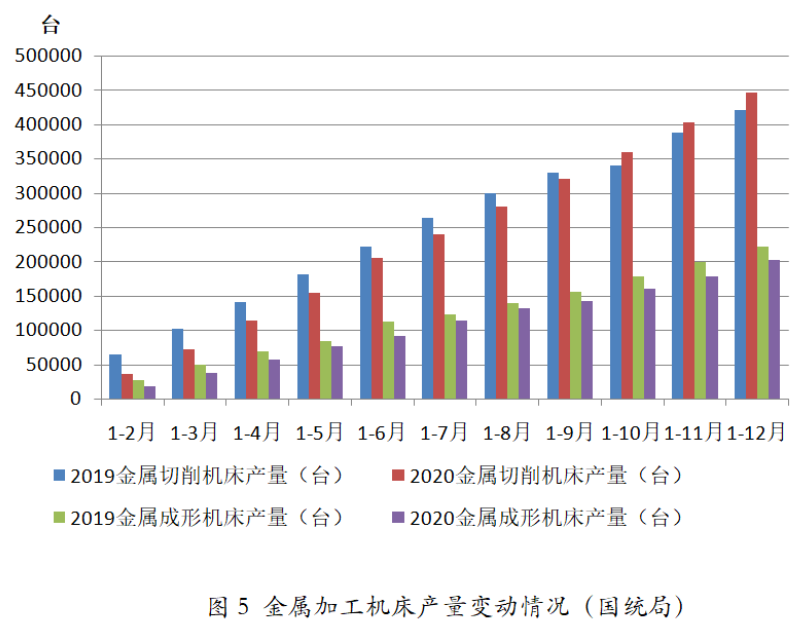

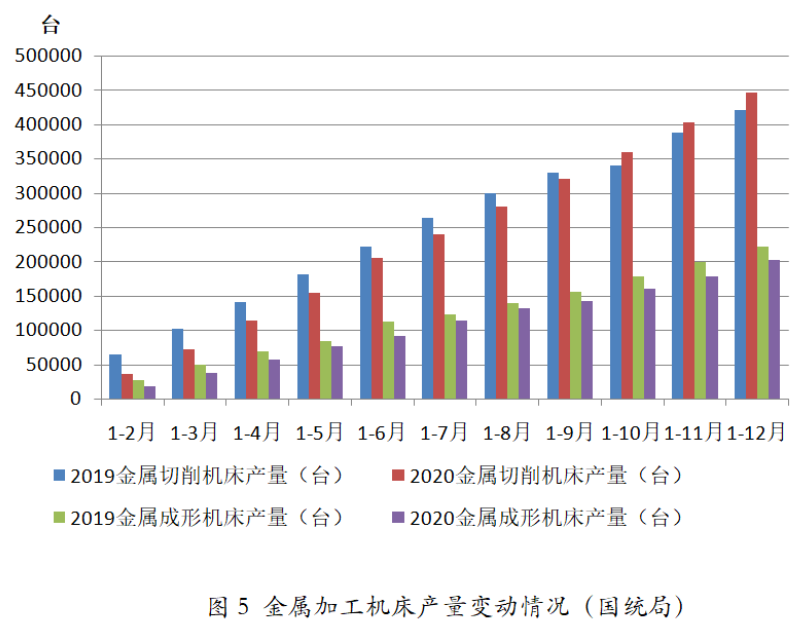

图5为国统局机床工具行业金属加工机床产量变动情况。

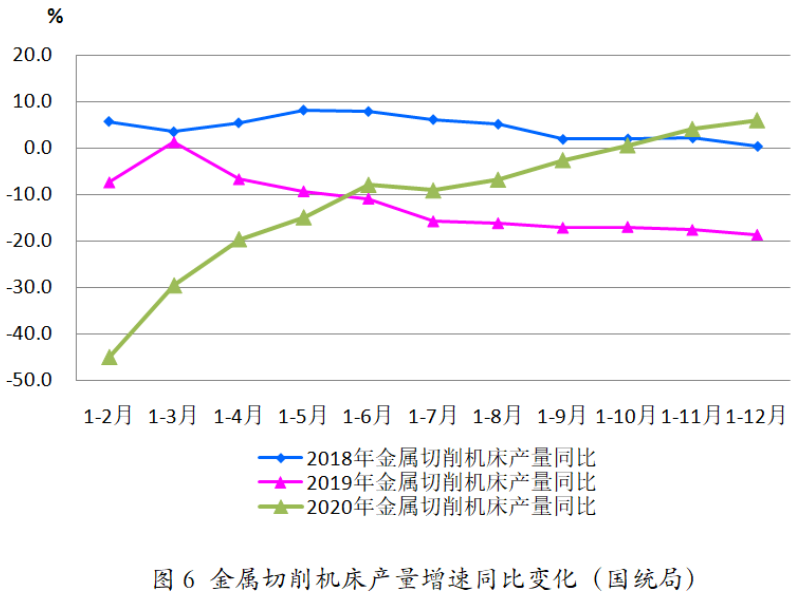

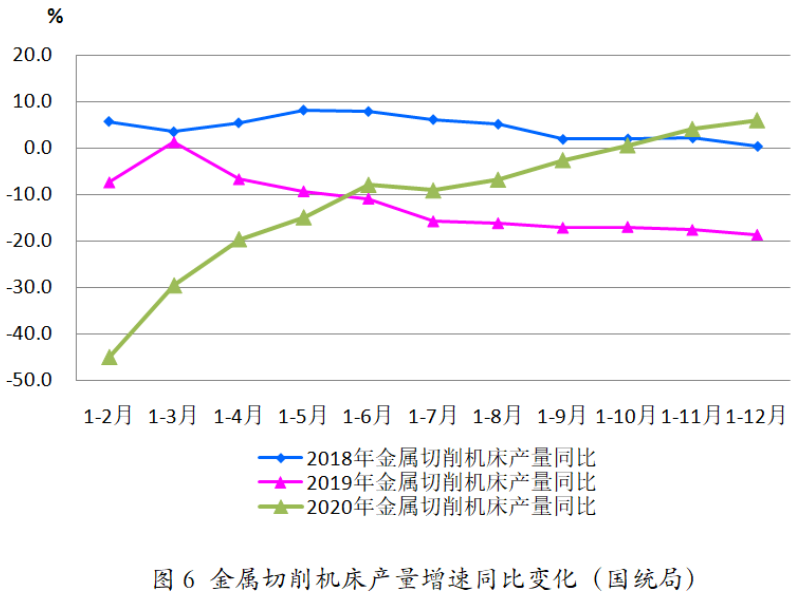

图6为2020年1-12月金属切削机床累计产量同比变化与2019、2018两年累计产量同比变化的对比。由图5、图6可见,2018年金属切削机床产量累计同比全年始终为同比增长。2019年除1-3月累计同比增长外,其他各月累计同比均为降低,且降低幅度呈逐月加大趋势。2020年年初受疫情影响,1-2月产量同比下降达45.0%,其后随着复工复产同比降幅逐月缩小。自10月起,金属切削机床产量走出18个月的负增长区间,转为同比增长,2020年1-12月为同比增长6.0%。

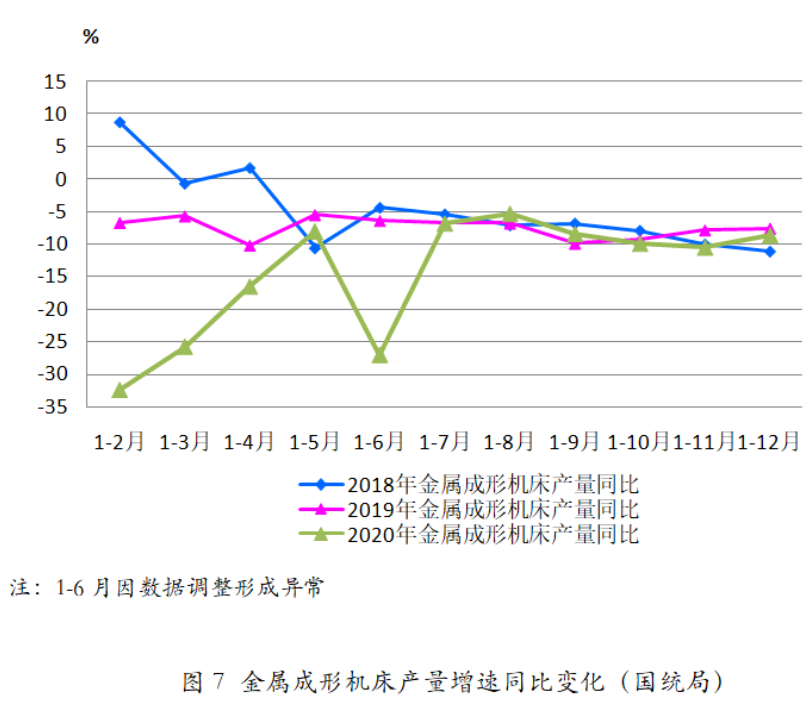

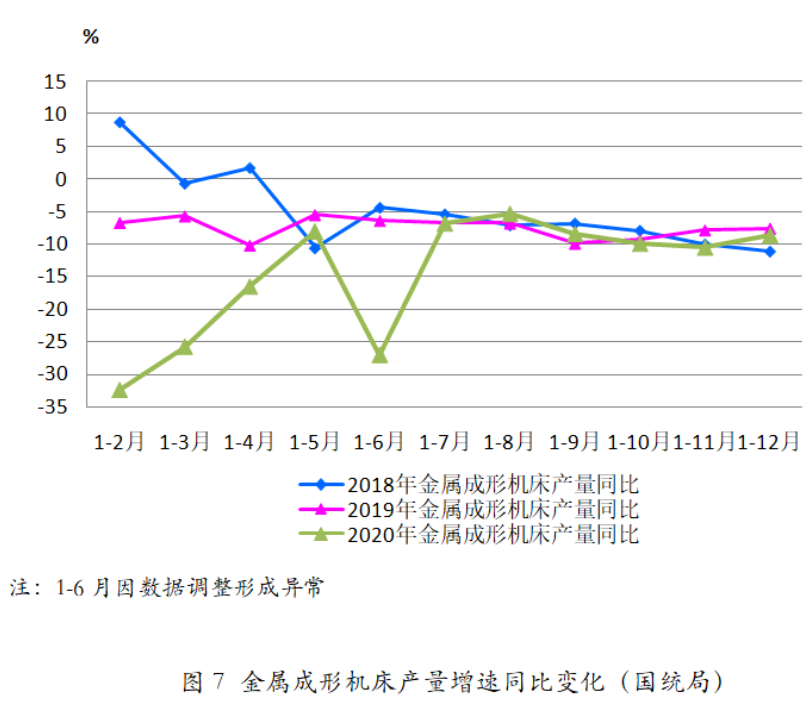

图7为2020年1-12月金属成形机床累计产量同比变化与2019、2018两年累计产量同比变化的对比。2018年金属成形机床产量累计同比自1-3月后就已经进入下行区间,2019年延续了上年下行趋势。2020年年初受疫情影响,金属成形机床产量同比下降达32.5%,其后随着复工复产同比降幅逐月缩小。但下半年以来同比降幅出现波动,2020年1-12月为同比降低8.7%。。

协会重点联系企业2020年1-12月累计,金属切削机床产量同比增长16.7%,较1-9月增幅扩大9.5个百分点。其中数控金属切削机床产量同比增长21.5%,较1-9月增幅扩大10.2个百分点;金属成形机床产量同比增长5.6%,1-9月为下降4.0%。其中数控金属成型机床产量同比增长9.0%,较1-9月增幅扩大7.8个百分点。总体上重点联系企业机床产量同比增长高于国统局数据,不论是国统局数据还是重点联系企业数据,数控机床产量同比增长均更高一些,显示出产品结构升级趋势。

5. 金属加工机床订单情况

根据协会对重点联系企业金属加工机床订单情况的统计,截至2020年12月,金属切削机床、金属成形机床订单情况详见表6。

从订单情况看,2020年金属切削机床和金属成形机床新增订单同比增长幅度均较大,并比前三季度增幅有所扩大,年末在手订单同比增幅也比较可观,特别是金属成形机床的在手订单同比增长近三成。

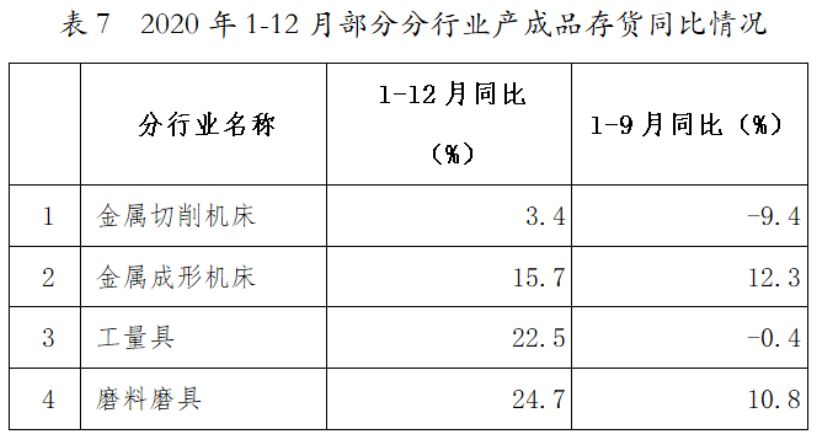

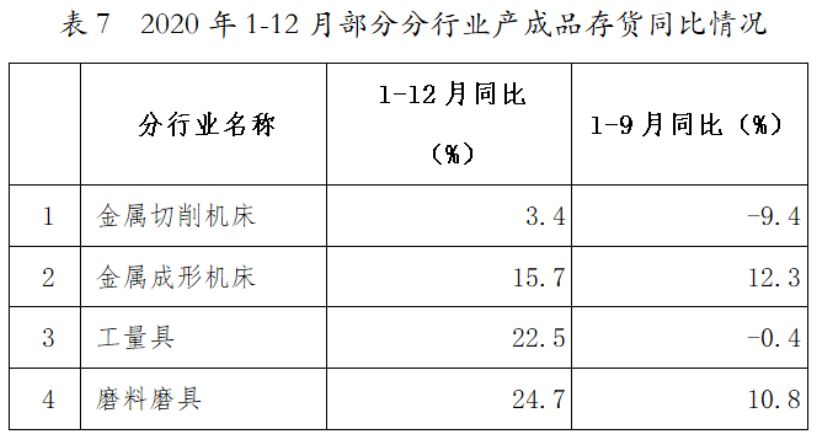

6. 产成品存货

根据国统局规上企业统计数据,机床工具行业2020年12月末产成品存货同比增长8.6%,增幅较9月末扩大8.4个百分点。部分分行业产成品存货同比情况详见表7。由表中数据可见,四个分行业的产成品存货同比均较9月末时有较大幅度上升,应引起关注。

协会重点联系企业2020年12月末产成品存货同比增长4.6%,比2020年1-9月末增幅缩小0.5个百分点。其中,金属切削机床同比增长11.5%,金属成形机床同比降低1.8%,工量具同比降低4.6%,磨料磨具行业同比降低4.0%。

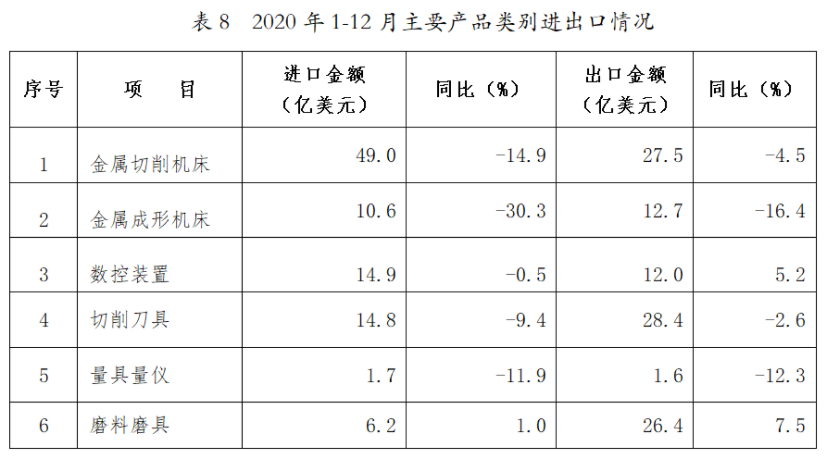

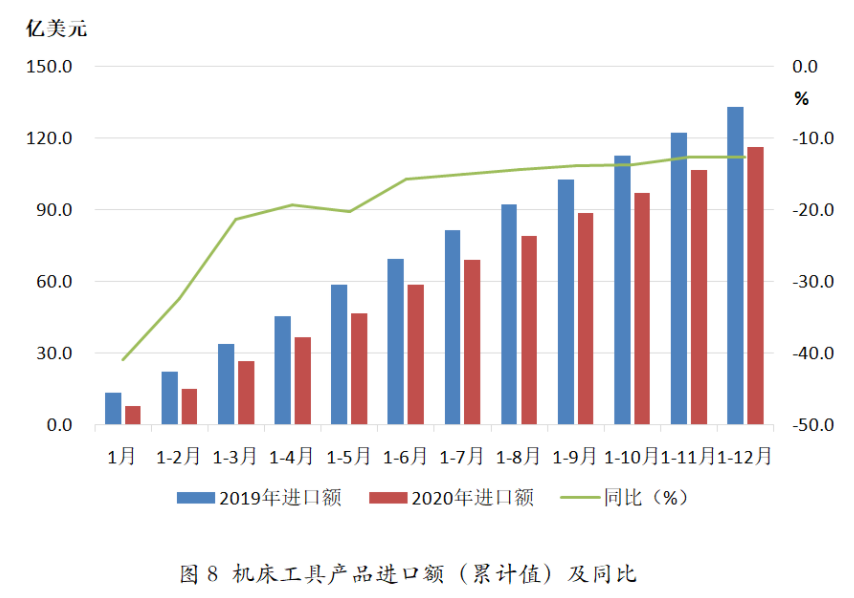

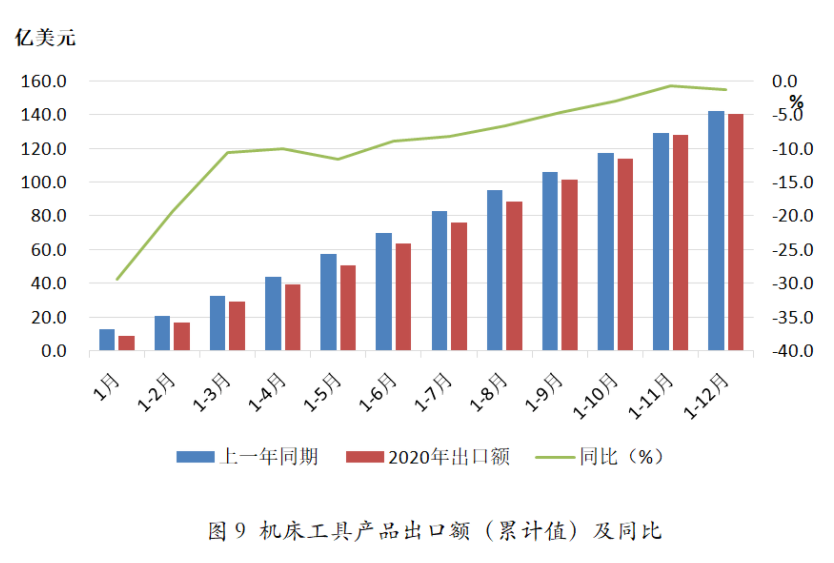

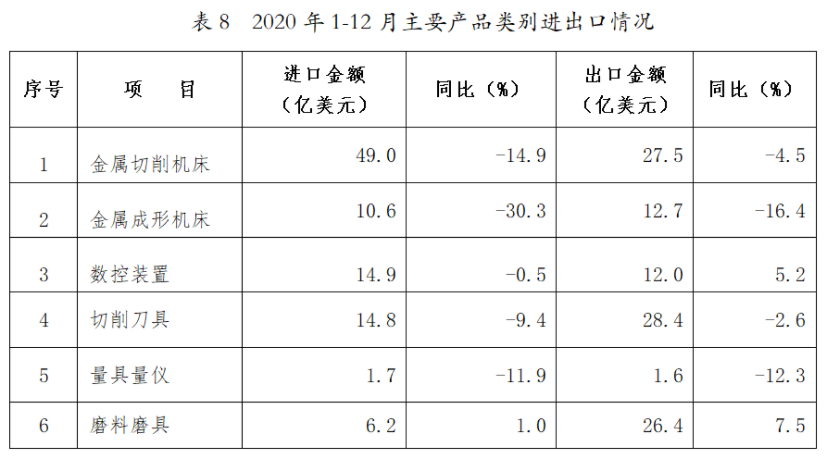

由于我国疫情迅速得到有效控制,稳外贸系列政策措施逐步显效,2020年全年机床工具行业进出口呈现出持续恢复状态。根据中国海关数据,2020年全年机床工具进出口总额256.8亿美元,同比下降6.7%,降幅较前三季度收窄2.4个百分点。其中,进口116.2亿美元,同比下降12.7%,降幅较前三季度收窄1.1个百分点;出口140.6亿美元,同比下降1.2%,降幅较前三季度收窄2.9个百分点。2020年全年机床工具进出口保持了自2019年6月以来的顺差态势,贸易顺差为24.5亿美元。呈现贸易顺差的有木工机床(16.0亿美元)、切削刀具(13.6亿美元)、磨料磨具(20.2亿美元)、金属成形机床(2.0亿美元)、铸造机(0.1亿美元)。金属切削机床仍为逆差(21.5亿美元)。

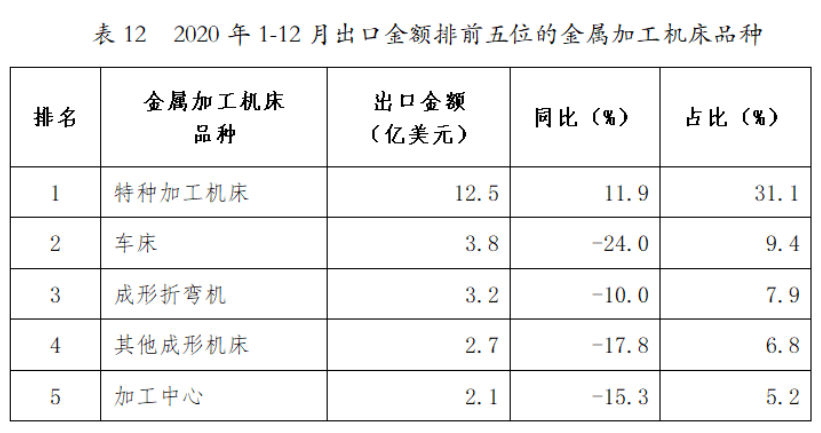

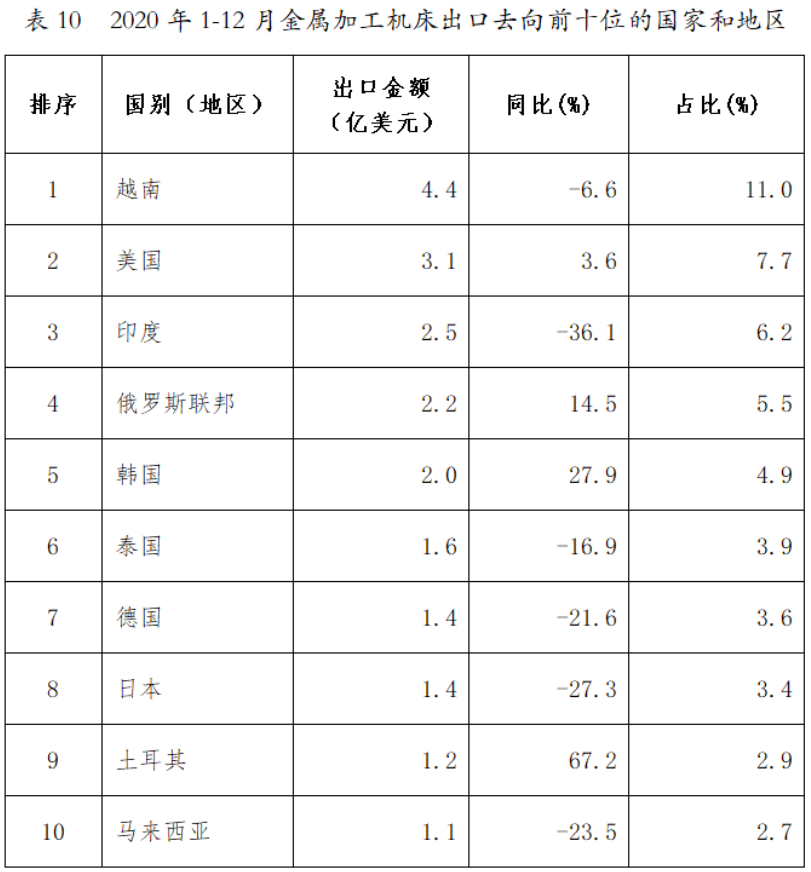

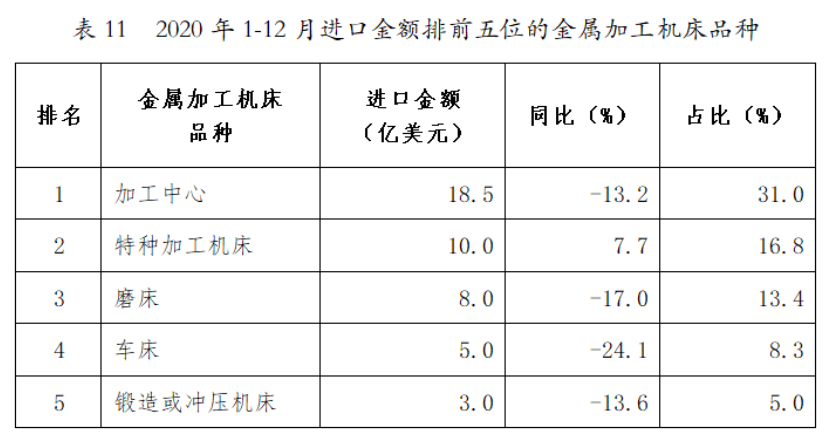

2020年1-12月金属加工机床进出口同比仍呈较大幅度下降趋势,但降幅比1-9月有所收窄。2020年1-12月金属加工机床进口额59.7亿美元,同比下降18.1%,降幅较1-9月收窄3.5个百分点。其中,金属切削机床进口额49.0亿美元,同比下降14.9%,降幅较1-9月收窄3.5个百分点;金属成形机床进口额10.6亿美元,同比下降30.3%,降幅较1-9月收窄3.4个百分点。与进口额同比下降形成对照的是,金属加工机床进口数量同比增加 39.3%,其中金属切削机床进口数量同比增加12.1%,金属成形机床进口数量同比增加139.2%,表明进口机床单台价格有明显降低。2020年1-12月金属加工机床出口额40.2亿美元,同比下降8.6%,降幅较1-9月收窄4.5个百分点。其中,金属切削机床出口额27.5亿美元,同比下降4.5%,降幅较1-9月收窄4.2个百分点;金属成形机床出口额12.7亿美元,同比下降16.4%,降幅较1-9月收窄5.4个百分点。与出口额同比下降形成对照的是,金属加工机床出口数量同比增加1.3%,其中金属切削机床出口数量同比增加0.5%,金属成形机床进口数量同比增加7.8%,表明出口机床单台价格也有一定程度降低。2020年1-12月金属加工机床进口来源前十位的国家和地区,进口金额合计占比为94.8%。其中,日本、德国和中国台湾依次占居前三位,三者金额合计占比高达70%以上。从日本进口金额从1-9月的同比下降4.9%转为同比增长1.0%,占比也从1-9月时的34.9%增至36.4%。从韩国和德国进口金额同比下降幅度超过30%,从美国和意大利进口金额同比下降幅度超过20%。(详见表9)2020年1-12月金属加工机床出口去向前十位的国家,出口额合计占比为51.9%。其中,越南、美国和印度依次占居前三位,三者合计占比近25%。对土耳其、韩国、俄罗斯联邦和美国的出口金额同比增长。在出口金额同比下降的国家中,对印度出口金额同比下降36.1%,降幅最大。(详见表10)2020年1-12月进口前五位品种及其顺序与1-9月相同,这五个品种合计进口金额占比达74.5%,其中加工中心占比最大(31.0%)。特种加工机床出口金额同比增长7.7%,增幅比1-9月扩大1.3个百分点,其他品种均同比下降,其中车床下降超过20%。(详见表11)

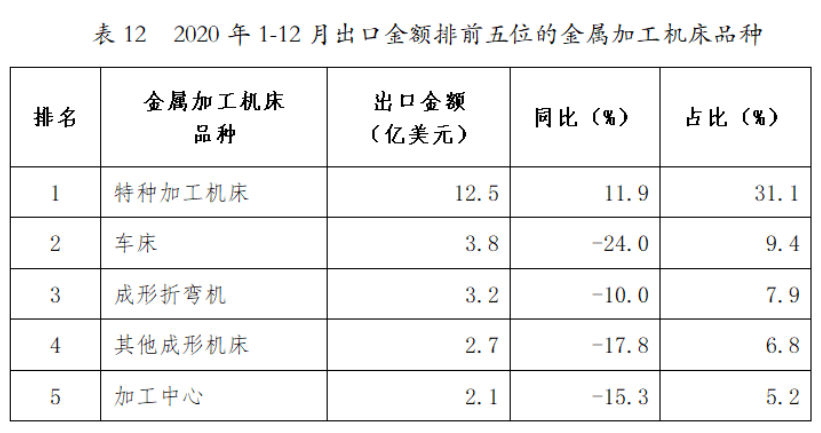

2020年1-12月出口前五位的品种及其顺序与1-9月相同,这五个品种合计出口金额占比达60.4%,其中特种加工机床占比最大(31.1%)。特种加工机床出口金额同比增长11.9%,增幅比1-9月扩大2.8个百分点,其他品种出口金额同比均有较大幅度的同比下降,其中车床下降幅度最大(-24.0%)。(详见表12)

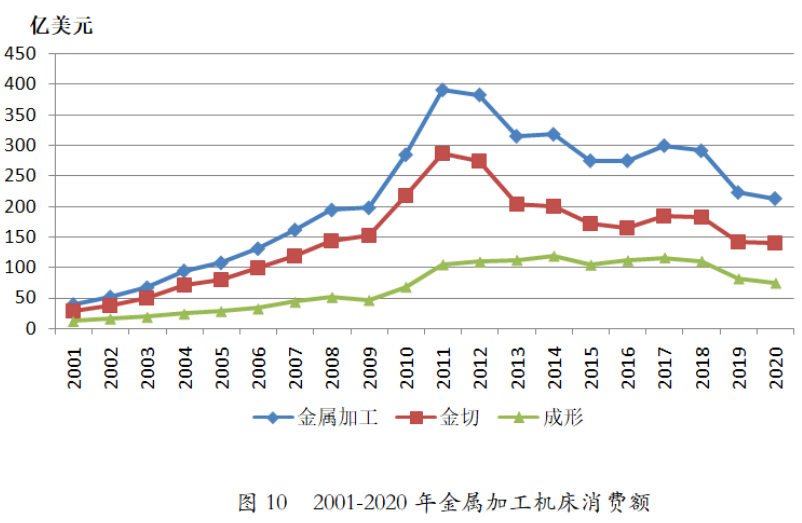

三、金属加工机床消费额

2020年我国金属加工机床生产额193.6亿美元,同比降低0.7%,其中金属切削机床生产额117.2亿美元,同比增长3.8%;金属成形机床生产额76.4亿美元,同比降低6.1%。

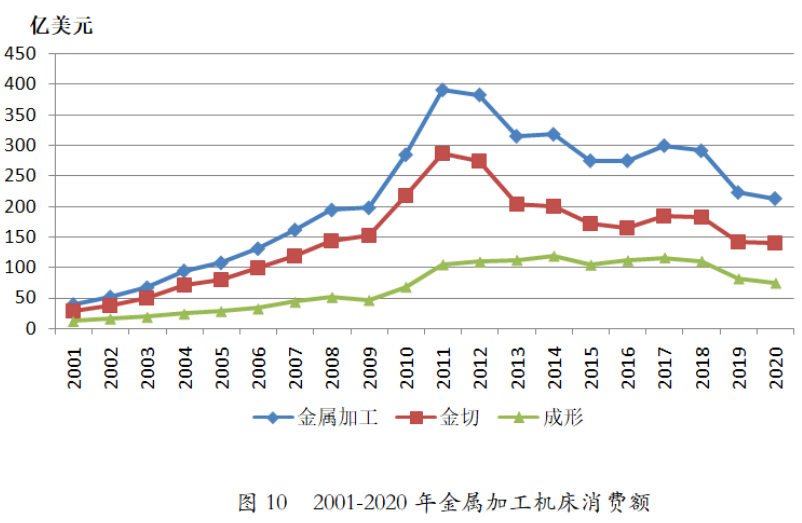

2020年金属加工机床消费额为213.1亿美元,同比降低4.5%,其中金属切削机床消费额138.7亿美元,同比降低2.1%;金属成形机床消费额74.4亿美元,同比降低8.7%。2020年国内金属加工机床市场需求总体上仍有小幅下降。2001-2020年国内金属加工机床消费额变动趋势见图10。

四、2020年全年行业运行特点

1.主要经济指标持续回稳向好,多项指标优于上年同期

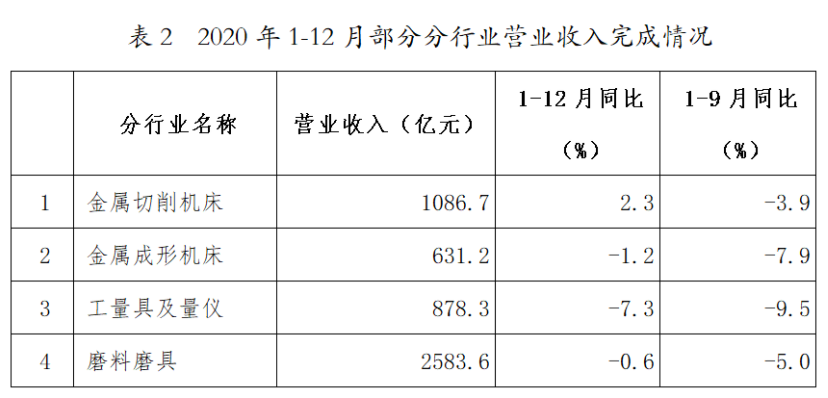

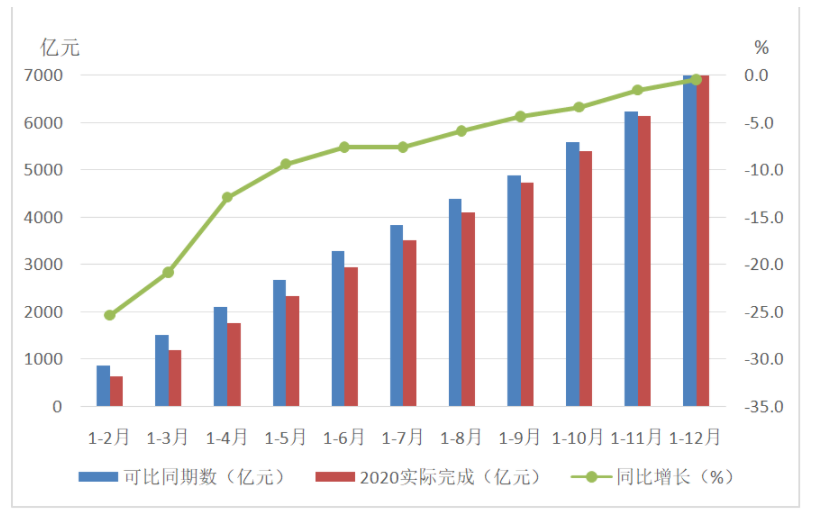

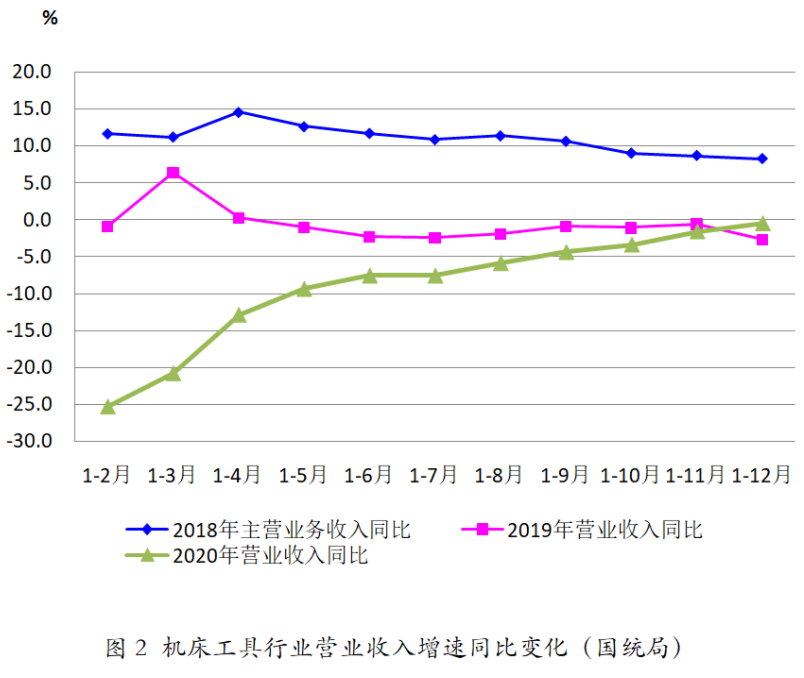

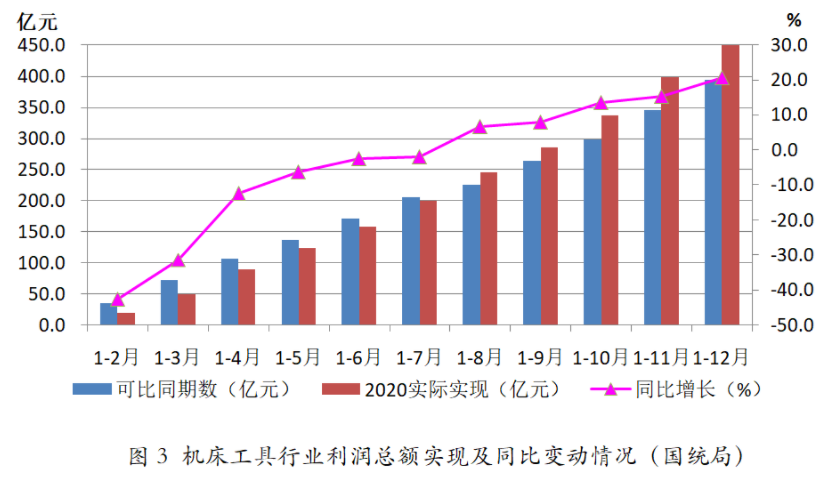

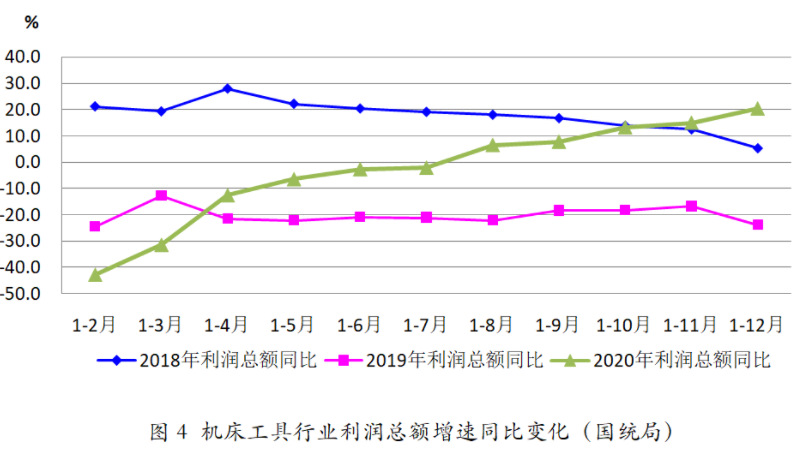

随着新冠疫情得到有效控制,社会和经济活动逐步恢复,我国机床工具行业自二季度以来一直呈回稳向好趋势。营业收入降幅逐季收窄,二季度同比下降7.6%,三季度同比下降4.4%,年底为同比下降0.5%,已与上年水平十分接近。从月度来看,8月后已由同比下降转为同比增长,12月当月营业收入同比增长7.7%,回升势头明显。

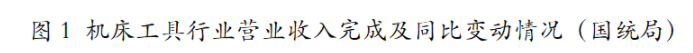

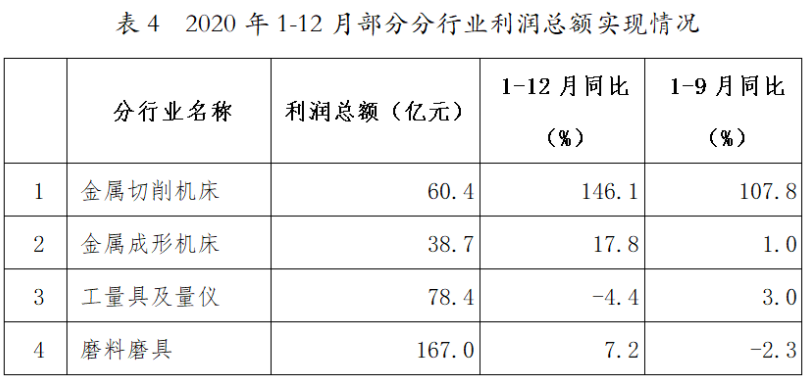

机床工具行业累计实现利润总额指标自8月以来已经转为同比增长,1-12月累计实现利润总额同比增长20.6%。而月度实现利润总额自4月份以来一直为同比增长,12月当月实现利润总额同比增长58.7%。机床工具行业利润总额指标同比增速领先于营业收入,主要得益于新冠疫情之后国家出台扶持实体经济的大力度减税降费政策,也与上年指标基数较低有关。与经济指标回稳向好相呼应,金属加工机床产量同比呈现好转趋势,特别是金属切削机床产量已实现同比增长。2020年1-12月金属切削机床产量44.6万台,同比增长6.0%,金属成形机床产量20.2万台,同比降幅为8.7%,也较1-6月降幅收窄18.4个百分点。同时,协会重点联系企业中金属加工机床订单同比全面增长。金属切削机床新增订单同比增长15.3%,在手订单同比增长9.5%;金属成形机床新增订单同比增长22.1%,在手订单同比增长29.2%。2.金属切削机床行业复苏明显,金属成形机床行业平稳回升2020年下半年以来,金属切削机床行业继续加快复苏,1-12月营业收入同比增长2.3%,累计实现利润总额同比增长146.1%。金属切削机床行业亏损面为19.3%,比三季度缩小6.2个百分点,比二季度缩小11.7个百分点。金属切削机床产量结束18个月同比下降,自2020年10月起同比正增长,全年同比增长6.0%。协会重点联系企业金属切削机床新增订单和在手订单同比双双增长。可见,金属切削机床行业疫情后复苏势头比较强劲。金属成形机床行业今年上半年运行明显偏弱,但下半年以来也有所改善。该行业1-12月累计完成营业收入同比降低1.2%,降幅较三季度收窄6.7个百分点,比二季度收窄10.5个百分点;1-12月累计实现利润总额同比增长17.8%,增幅较三季度扩大16.8个百分点,二季度则为同比降低16.7%;1-12月金属成形机床行业亏损面为18.1%,比三季度收窄8.5个百分点,比二季度收窄14.2个百分点。但1-12月金属成形机床产量仍同比下降8.7%。协会重点联系企业金属成形机床新增订单和在手订单实现双双增长,预示后期增长可期。机床工具进出口虽然自3月以来降幅一直逐月收窄,但1-12月机床工具进出口总额仍同比下降6.7%,降幅较三季度收窄2.4个百分点。其中,进口同比下降12.7%,降幅较前三季度收窄1.1个百分点;出口同比下降1.2%,降幅较前三季度收窄2.9个百分点。自2019年上半年机床工具进出口首次出现顺差(0.8亿美元)之后,2020年仍为贸易顺差24.5亿美元,比2019年顺差扩大15.2亿美元。

(1)我国统筹防疫和发展成果显著,经济复苏领先全球

2020年我国成为全球唯一实现经济正增长的主要经济体,国内生产总值(GDP)增速达2.3%。世界银行等国际金融机构十分看好2021年的中国经济,对2021后中国经济增长的最新预测为8.1%。

(2)双循环新发展格局将有力促进机床工具市场发展

2020年中央经济工作会议进一步落实十九届五中全会精神,突出强调了加快形成以国内大循环为主体、国内国际双循环相互促进的新发展格局。坚持扩大内需这个战略基点,加快培育完整内需体系。这对国内机床工具行业将提供更广阔的市场空间。

(3)PMI连续11个月在荣枯线以上,机床工具行业复苏趋势明显

新冠疫情发生后,中央和地方各级政府密集出台了多项刺激经济发展、为企业纾困减负等促进经济社会发展的政策措施,力度之大前所未有,效果迅速并持续显现。自3月以来,制造业采购经理指数 PMI 连续11个月保持在荣枯线以上。

从2020年主要经济指标完成情况可以看出,机床工具行业2020年下半年以来正在逐步走出自2018年下半年以来的下行通道,复苏趋势比较明显。

(4)汽车制造业等行业明显好于预期,有利于机床工具行业市场需求增长

2020年4月以来我国汽车产销结束了自2018年7月之后的同比下降,月度同比保持正增长,累计产销金额同比降幅也逐月缩小。2020全年汽车产销同比下降从1-2月时的45.8%和42.0%缩小至2.0%和1.9%。汽车制造业的触底回升,以及工程机械、农业机械等机械制造业的明显增长,都将有利于机床工具市场需求的增长。

2. 不利因素

(1)疫情变化和外部环境存在诸多不确定性

世界经济形势仍然复杂严峻,复苏不稳定不平衡。我国经济恢复基础尚不牢固,疫情冲击导致的各类衍生风险不容忽视。

(2)市场需求尚未完全恢复

2020年全国固定资产投资增速为2.9%,但制造业投资同比下降2.2%,设备工器具购置投资同比下降7.1%;2020年社会消费品零售总额同比下降3.9%。因此,目前市场需求还没有完全恢复。

(3)贸易保护主义及逆全球化思潮抬头

国际上贸易保护主义盛行,叠加新冠疫情在全球蔓延,使机床工具行业的贸易、生产物流、商务活动也受到很大限制。机床工具的供应链受到很大影响,特别是对高端关键配套件依赖进口的企业形成较大冲击。同时,这也倒逼企业加快国内配套能力的提升。

3. 对2021年行业形势的预判

综合考虑各种因素和目前机床工具行业较好的发展趋势,我们预计,2021年如疫情没有严重的反弹,不确定因素得到有效应对,各项政策持续显效发力,2021年机床工具行业将延续2020年恢复性增长态势,主要经济指标有望增长5%以上。

(来源:中国机床工具工业协会cmtba)

登录

登录 English

English

0512-55138198

0512-55138198